Chứng khoán MB tăng vay nợ để có vốn cho vay margin

Dư nợ margin tại Chứng khoán MB tăng mạnh, nắm giữ hơn 1.200 tỷ đồng trái phiếu

CTCP Chứng khoán MB (HNX: MBS) là công ty con do ngân hàng MB sở hữu tới 79,93% vốn. Ngân hàng MB từng khẳng định không có ý định thoái vốn tại MBS, vì đây là một trong những hạt nhân giúp MB hoàn thiện cấu trúc tập đoàn tài chính hàng đầu.

Mới đây, Chứng khoán MB công bố báo cáo tài chính riêng quý 2/2023. Điểm nhấn trong quý là dư nợ margin tăng mạnh.

Cụ thể, tính đến 30/6/2023, tổng tài sản của MBS không thay đổi nhiều so với thời điểm đầu năm, đạt hơn 10.760 tỷ đồng. Trong đó, giá trị tài sản chính ghi nhận qua lãi lỗ (FVTPL) đạt gần 967 tỷ đồng, giảm khoảng 1.600 tỷ so với đầu năm song đã tăng 560 tỷ đồng so với cuối quý 1/2023. Trong đó hơn 690 tỷ đồng là chứng chỉ tiền gửi, 268 tỷ đồng trái phiếu và hơn 6 tỷ đồng cổ phiếu.

Các khoản đầu tư nắm giữ đến ngày đáo hạn ghi nhận 2.492 tỷ đồng, tăng 273 tỷ đồng so với đầu năm và tăng 400 tỷ so với thời điểm cuối quý 1. Ngoài ra, MBS còn có hơn 1.474 tỷ đồng tài sản tài chính sẵn sàng để bán (AFS) với 1.256 tỷ đồng trái phiếu, 118 tỷ đồng cổ phiếu và 100 tỷ đồng chứng chỉ quỹ.

Đáng nói, dư nợ cho vay tính đến cuối quý 2/2023 tăng 42% so với cả thời điểm đầu năm, ghi nhận 5.326 tỷ đồng, tăng gần 1.600 tỷ so với cuối quý 1.

Khối tài sản của Chứng khoán MB được hình thành phần lớn từ vay nợ tài chính ngắn hạn. Số dư vay nợ tài chính ngắn hạn tính đến 30/6/2023 ghi nhận hơn 5.666 tỷ đồng, tăng hơn 2% so với đầu năm, chiếm gần nửa tổng tài sản ở thời điểm này. So với cuối quý 1, khoản vay ngắn hạn của Chứng khoán MB tăng thêm hơn 20%. Điều này cho thấy trong quý 2, công ty chứng khoán này đã gia tăng vay nợ để có thêm nguồn tiền cho hoạt động cho vay (chủ yếu là cho vay margin)

Lợi nhuận 6 tháng đầu năm giảm 24%

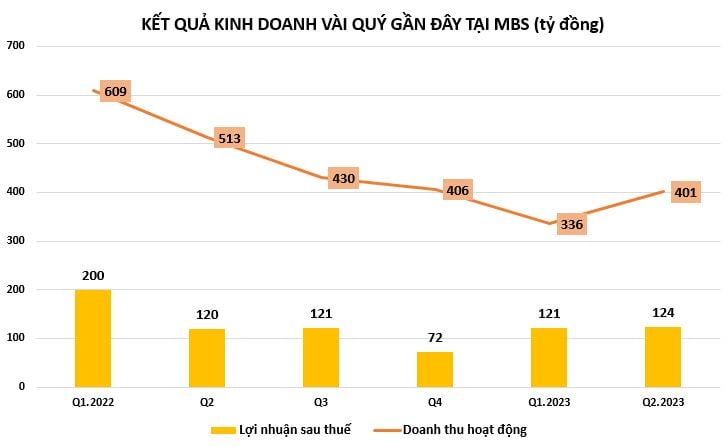

Trong quý 2/2023, doanh thu hoạt động của Chứng khoán MB đạt hơn 401 tỷ đồng, giảm 22% so với cùng kỳ năm ngoái. Trong đó, nguồn thu từ hoạt động cho vay và phải thu chiếm tỷ trọng lớn nhất với 139 tỷ đồng, giảm 28,1%. Đứng thứ hai là thu từ hoạt động môi giới chứng khoán 136 tỷ đồng, giảm 21,7%.

Về hoạt động tự doanh trong quý II, các khoản lỗ từ tài sản tài chính ghi nhận qua lãi/lỗ (FVTPL) của MBS giảm mạnh 90,6% còn gần 5 tỷ đồng, giúp tự doanh lãi gần 60 tỷ đồng, cùng kỳ mảng này chỉ lãi 18 tỷ đồng. Ngoài ra, công ty cũng ghi nhận lãi từ các khoản đầu tư nắm giữ tới ngày đáo hạn (HTM) tăng 33,2% so với cùng kỳ, đạt gần 46 tỷ đồng.

Cùng chiều doanh thu hoạt động, chi phí hoạt động quý II/2023 giảm 41,2% xuống còn gần 119 tỷ đồng, chủ yếu do chi phí môi giới và lỗ tài sản FVTPL giảm mạnh. Cùng với đó, chi phí lãi vay cũng giảm 18,3% xuống 79 tỷ đồng.

Kết quả là, Chứng khoán MB báo lợi nhuận sau thuế 123 tỷ đồng, tăng nhẹ 2,6% so với cùng kỳ.

Lũy kế 6 tháng đầu năm 2023, doanh thu hoạt động của MBS giảm 34%, từ mức trên 1.000 tỷ đồng của quý 2 năm trước xuống còn 737 tỷ đồng. Lợi nhuận trước thuế đạt 307 tỷ đồng; sau thuế đạt 245 tỷ đồng, giảm 24%.

Năm 2023, MBS đặt kế hoạch kinh doanh với tổng doanh thu 2.700 tỷ đồng và lợi nhuận trước thuế 900 tỷ đồng; lần lượt tăng 38% và 36% so với năm 2022. So với kế hoạch, công ty đã hoàn thành khoảng 17% mục tiêu lợi nhuận cả năm.

Trong đại hội đồng cổ đông được tổ chức hồi tháng 4/2023, ông Phan Phương Anh, Tổng Giám đốc MBS cho biết công ty đưa ra 3 kịch bản kinh doanh. Ban lãnh đạo dự báo thanh khoản của thị trường đạt gần 20.000 tỷ đồng/phiên. Giá trị giao dịch trong quý I đạt khoảng 11.000 tỷ đồng, công ty kỳ vọng những tháng còn lại của năm sẽ có nhiều điều kiện thuận lợi hơn.

Lãnh đạo MBS cũng cho biết sẽ đảy mạnh thêm mảng kinh doanh số. Thống kê trong thời gian gần đây, tỷ lệ giao dịch thực hiện giao dịch trên kênh điện tử, qua ứng dụng, website đạt trên 90%.

Bên cạnh đó, công ty mở rộng thêm các hoạt độn kinh doanh như kinh doanh nguồn vốn, sử dụng vốn ngắn để kinh doanh dài hạn hoặc vay nguồn vốn rẻ để kinh doanh qua đó tăng thêm lợi nhuận của công ty.

MBS tiếp tục triển khai các hoạt động về bảo lãnh, phát hành và hoạt động kinh doanh trái phiếu vào nửa cuối năm. Tổng Giám đốc công ty kỳ vọng thị trường trái phiếu ẩm trở lại.