- Thứ Chủ Nhật, ngày 14 tháng 12 năm 2025, 11:00:43

- Thông tin tòa soạn

- Hotline: 098 169 6069

Việt Nam duy trì chính sách trích lập dự phòng thận trọng nhưng cần nhất quán, trong bối cảnh áp lực nâng hạng tín nhiệm và chuẩn bị áp dụng chuẩn mực kế toán quốc tế IFRS 9.

Góc nhìn thận trọng với nỗ lực nâng hạng tín nhiệm

Trong bối cảnh nhà đầu tư nước ngoài ngày càng quan tâm đến lĩnh vực ngân hàng tại Việt Nam, một yếu tố không thể bỏ qua chính là cách tiếp cận của Ngân hàng Nhà nước đối với chính sách trích lập dự phòng. Đây không chỉ là một phần quan trọng trong quản trị rủi ro, mà còn liên quan trực tiếp đến mức độ tin cậy của hệ thống tài chính – yếu tố ảnh hưởng đến xếp hạng tín nhiệm quốc gia trên trường quốc tế.

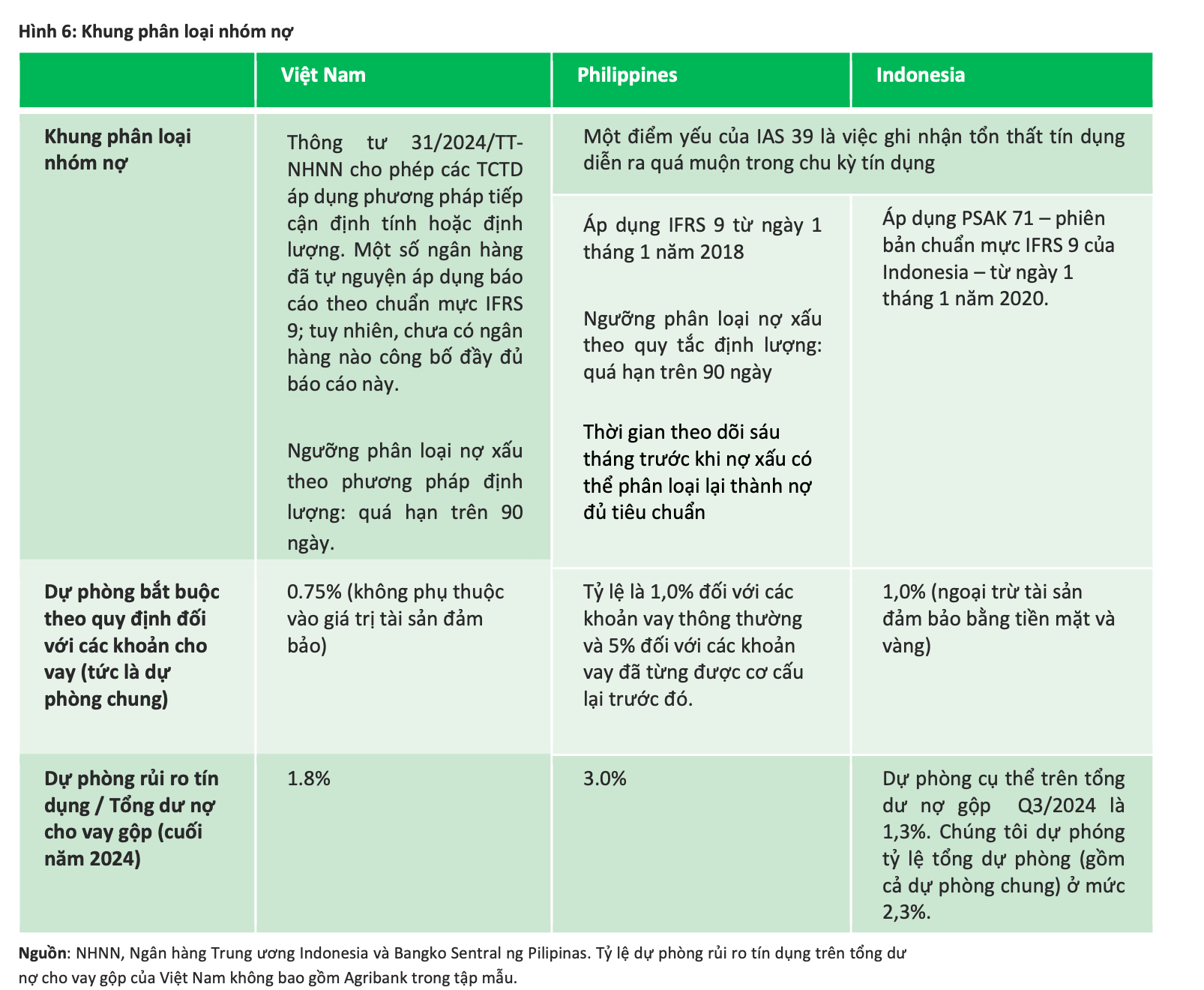

Sự so sánh với các quốc gia trong khu vực như Philippines hay Indonesia cho thấy Việt Nam đang đứng trước một khoảng cách không nhỏ về mặt tín nhiệm. Tính đến đầu năm 2025, cả hai nước này đều đã được tổ chức Standard & Poor’s xếp hạng ở mức "investment grade", trong khi Việt Nam vẫn ở mức BB+. Điều này phần nào lý giải vì sao Việt Nam cần một cách tiếp cận thận trọng hơn trong kiểm soát rủi ro tín dụng – đặc biệt thông qua công cụ trích lập dự phòng.

Theo báo cáo của Chứng khoán VPBanks, quy định tại Thông tư 31 hiện đang cho phép các ngân hàng tại Việt Nam vận dụng một khung trích lập dự phòng khá linh hoạt. Mức trích lập bắt buộc tại Việt Nam thấp hơn khoảng 25 điểm cơ bản so với Indonesia và Philippines. Xét về tỷ lệ trích lập thực tế, các ngân hàng Việt Nam – đặc biệt là nhóm ngân hàng thương mại cổ phần – cũng đang duy trì mức trích thấp hơn đáng kể so với các đối thủ trong khu vực.

Điều đáng nói là sự khác biệt này không thể được lý giải đơn thuần bằng cấu trúc cho vay tại từng quốc gia. Số liệu ước tính từ S&P cho thấy, tại Philippines, tỷ lệ cho vay không có tài sản đảm bảo chỉ chiếm khoảng 8% tổng dư nợ vào năm 2023 – không phải một con số quá chênh lệch so với Việt Nam (nếu không tính các công ty tài chính tiêu dùng). Do đó, việc các ngân hàng Việt Nam trích lập ít hơn không thể hoàn toàn bởi rủi ro tín dụng thấp hơn.

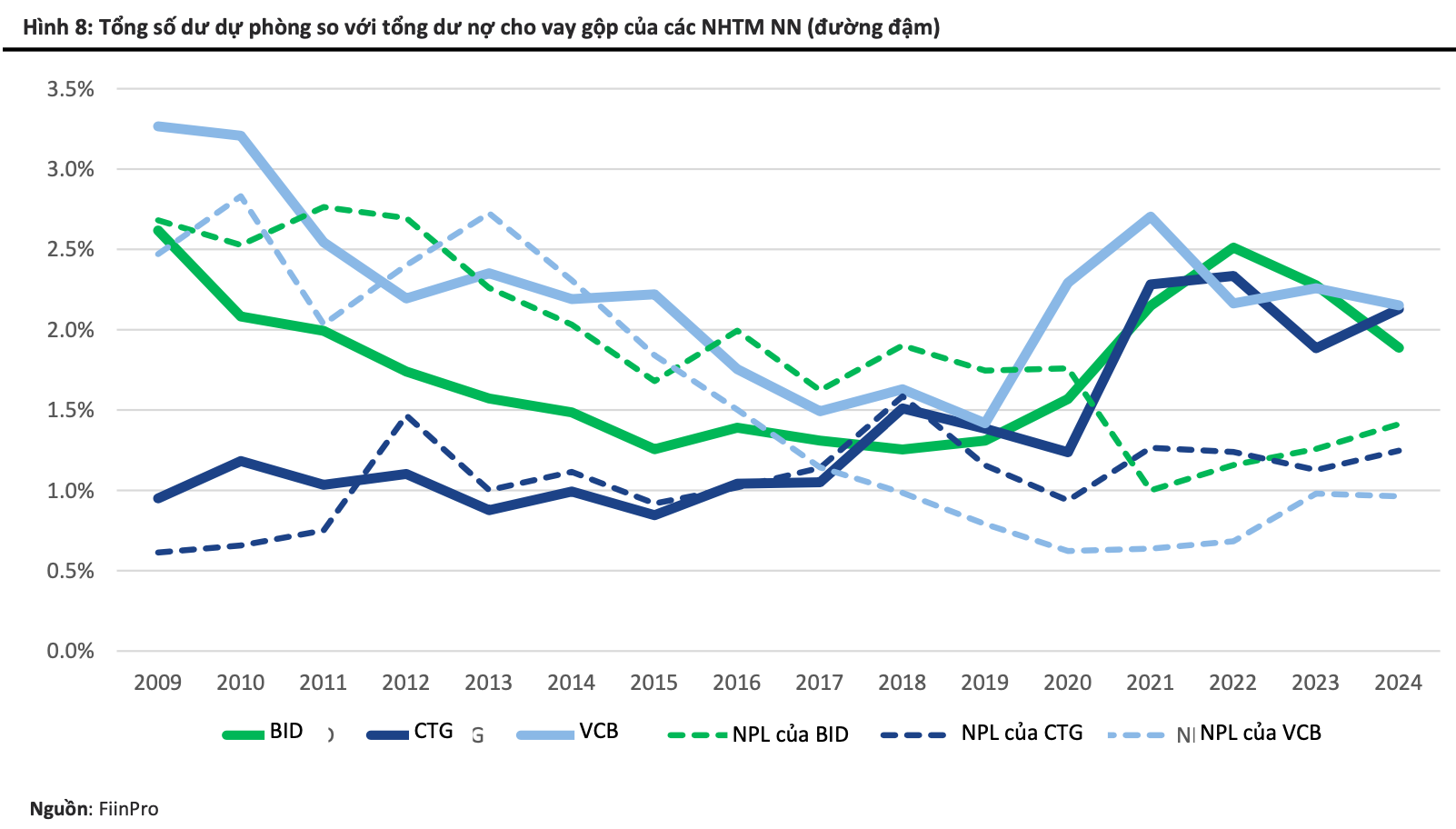

Một lời giải thích khác được đưa ra từ chính Chứng khoán VPBanks, các ngân hàng có thể đang áp dụng chiến lược trích lập ngược chu kỳ – tức là tăng cường trích lập trong giai đoạn kinh tế phát triển mạnh, và giảm bớt khi chu kỳ suy thoái diễn ra. Đây cũng là cách tiếp cận đã từng được ghi nhận trong giai đoạn trước COVID-19, đặc biệt đối với các ngân hàng thương mại nhà nước.

Để phân tích rõ hơn hành vi trích lập trong hệ thống ngân hàng Việt Nam, VPBanks đã chia các ngân hàng thành ba nhóm: Ngân hàng thương mại nhà nước, ngân hàng tư nhân lớn, và ngân hàng tư nhân quy mô trung bình. Kết quả khảo sát cho thấy, không nhóm nào trong ba nhóm trên thể hiện xu hướng gia tăng tỷ lệ trích lập dự phòng tương ứng với sự mở rộng quy mô dư nợ trong dài hạn. Điều này cho thấy trích lập chưa thực sự được xem là công cụ phản ánh chiến lược phòng thủ nhất quán theo chu kỳ tín dụng.

Nhóm ngân hàng thương mại nhà nước được ghi nhận là đã có sự chuẩn bị khá kỹ lưỡng cho chu kỳ suy giảm chất lượng tín dụng bắt đầu từ năm 2011, với chuỗi trích lập kéo dài đến năm 2017. Tuy nhiên, giai đoạn COVID-19 lại không thể được xem là một minh chứng rõ ràng do ảnh hưởng đột ngột của đại dịch và việc các ngân hàng được phép giãn hoãn phân loại nợ xấu trong một khoảng thời gian.

Trái lại, nhóm ngân hàng tư nhân quy mô trung bình lại cho thấy rõ hành vi trích lập mang tính chu kỳ – trích lập nhiều hơn khi rủi ro tăng cao và ngược lại. Đây cũng là nhóm phản ánh rõ nét nhất sự linh hoạt – nhưng đồng thời cũng là thiếu nhất quán – trong quản trị rủi ro tín dụng của hệ thống ngân hàng hiện nay.

Việc trích lập dự phòng thấp, nếu không đi kèm với chiến lược quản trị rủi ro bài bản, sẽ khiến hệ thống ngân hàng Việt Nam đối mặt với rủi ro tiềm ẩn khi chu kỳ tín dụng đảo chiều. Trong khi đó, các nhà đầu tư quốc tế, đặc biệt là những tổ chức đánh giá tín nhiệm, vẫn kỳ vọng vào một hệ thống tài chính minh bạch và đủ sức chống chịu trước biến động – điều mà một quốc gia đang nỗ lực nâng hạng tín nhiệm như Việt Nam cần đặc biệt lưu tâm.

Thách thức mới của hệ thống ngân hàng

Việt Nam đang tiến từng bước tới việc bắt buộc áp dụng Chuẩn mực Báo cáo Tài chính Quốc tế (IFRS), trong đó có IFRS 9 – một chuẩn mực vốn đã làm thay đổi sâu sắc cách thức đánh giá rủi ro tín dụng tại nhiều quốc gia khu vực Đông Nam Á như Indonesia hay Philippines.

Theo kế hoạch hiện tại, các công ty niêm yết tại Việt Nam sẽ phải áp dụng IFRS cho báo cáo tài chính kết thúc năm 2025. Bộ Tài chính vẫn để ngỏ khả năng điều chỉnh thời điểm triển khai, nhấn mạnh rằng việc áp dụng sẽ "căn cứ vào nhu cầu, mức độ sẵn sàng của doanh nghiệp và tình hình thực tế" để quyết định thời điểm cũng như phương pháp bắt buộc. Chính sự linh hoạt này cho thấy cơ quan quản lý vẫn đang theo dõi sát diễn biến trong giai đoạn áp dụng tự nguyện IFRS, đặc biệt là trong hệ thống ngân hàng – lĩnh vực vốn chịu tác động lớn nhất từ các thay đổi trong chuẩn mực kế toán.

Một khảo sát được Ngân hàng Nhà nước thực hiện vào tháng 7/2024 cho thấy, chỉ 17% trong tổng số 71 tổ chức tín dụng được khảo sát cho biết đã lập báo cáo tài chính theo IFRS. Con số khiêm tốn này phản ánh thực tế rằng quá trình chuyển đổi không chỉ đòi hỏi sự sẵn sàng về mặt kỹ thuật mà còn là thay đổi sâu về tư duy kế toán và quản trị rủi ro.

Kết quả khảo sát từ 8 ngân hàng, do Chứng khoán VPBanks thực hiện, càng làm rõ hơn mức độ tác động của IFRS 9. Gần như toàn bộ khoản vay tại các ngân hàng này được phân loại theo phương pháp ghi nhận theo chi phí phân bổ; chưa đến 1% được phân loại theo giá trị hợp lý thông qua lãi/lỗ. Đặc biệt, giá trị ghi sổ của các khoản vay theo IFRS tăng gần 13% so với theo chuẩn VAS (chuẩn mực kế toán Việt Nam), do VAS chỉ ghi nhận phần gốc của khoản vay mà không phản ánh đầy đủ giá trị thực tế.

Sự khác biệt trong cách tiếp cận này cũng dẫn đến thay đổi đáng kể trong việc phân loại rủi ro. Tỷ lệ khoản vay nhóm 2 và nợ xấu theo IFRS được ghi nhận cao hơn đáng kể so với theo VAS. Trong số 8 ngân hàng phản hồi, có tới 6 ngân hàng báo cáo rằng yêu cầu trích lập dự phòng theo IFRS tăng từ 23% đến 100% so với theo chuẩn VAS. Mặc dù hai ngân hàng còn lại ghi nhận mức giảm trong yêu cầu trích lập, nhưng con số này không làm thay đổi bức tranh chung – đó là IFRS 9 yêu cầu cách tiếp cận thận trọng và chủ động hơn nhiều trong việc đánh giá rủi ro tín dụng.

Một điểm nghẽn lớn hiện nay là việc chưa có hướng dẫn chính thức từ cơ quan quản lý về cách lập báo cáo tài chính theo IFRS trong lĩnh vực ngân hàng. Chính vì vậy, việc áp dụng hiện nay vẫn mang tính không đồng nhất, tùy thuộc vào khả năng và mức độ chuẩn bị riêng của từng tổ chức tín dụng.

Từ những dữ liệu trên, có thể thấy một xu hướng rõ ràng: khi IFRS được áp dụng, hệ thống ngân hàng sẽ phải gia tăng trích lập dự phòng. Việc này đòi hỏi các ngân hàng phải đánh giá lại toàn bộ danh mục tín dụng dưới lăng kính mới – thay vì chỉ tập trung vào tổn thất đã phát sinh như trước, IFRS 9 yêu cầu đánh giá cả tổn thất kỳ vọng trong tương lai.

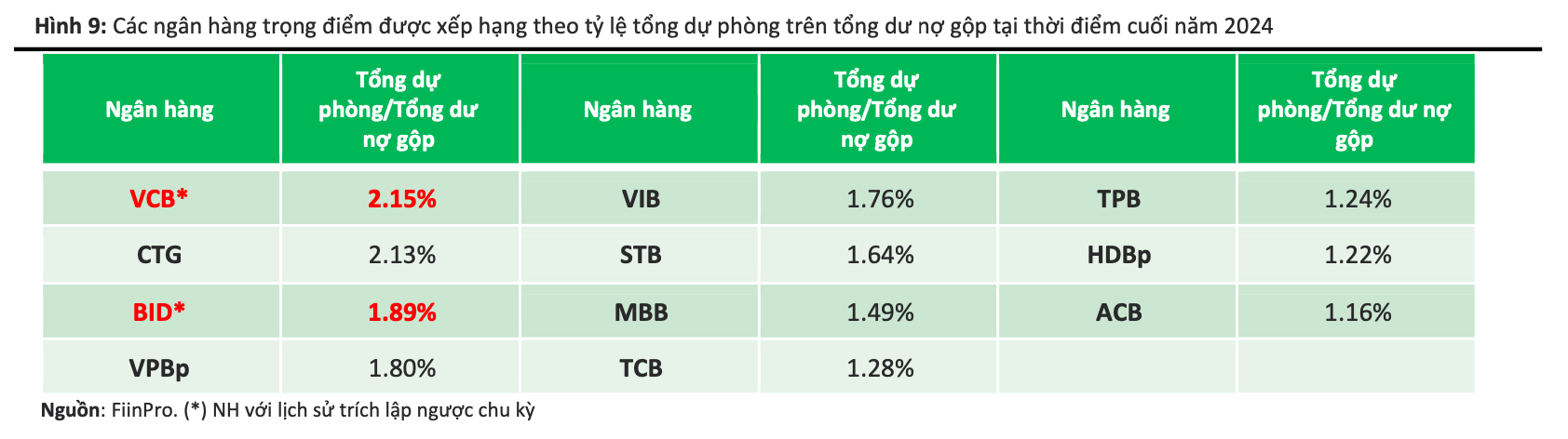

Thay vì cố gắng xác định ngân hàng nào có thể "miễn nhiễm" với yêu cầu trích lập cao – một cách tiếp cận mang tính chủ quan – Chứng khoán VPBanks đề xuất phương pháp khách quan hơn: xếp hạng các ngân hàng dựa trên tỷ lệ tổng dự phòng so với tổng dư nợ gộp. Qua đó, những ngân hàng có tỷ lệ dự phòng cao và có lịch sử trích lập dự phòng ngược chu kỳ (counter-cyclical provisioning) sẽ nổi bật hơn, thể hiện khả năng chống chịu tốt hơn trước biến động của chuẩn mực kế toán mới.

Rõ ràng, IFRS 9 không chỉ là thay đổi về mặt kỹ thuật kế toán. Nó là một cuộc chuyển đổi toàn diện về tư duy quản trị rủi ro, yêu cầu các ngân hàng Việt Nam phải tái định hình cách đánh giá tín dụng, quản lý danh mục cho vay và xây dựng bộ đệm tài chính vững chắc hơn. Trong bối cảnh hội nhập tài chính quốc tế ngày càng sâu rộng, đây là bước đi không thể tránh khỏi – dù hành trình phía trước còn nhiều thách thức.

URL: https://tapchiketoankiemtoan.vn/trich-lap-du-phong-va-bai-toan-tin-nhiem-d4001.html

© tapchiketoankiemtoan.vn